391亿蛇吞象并购 上海莱士“回归主业”能否自救?

在停牌183日后,上海莱士拟作价约391亿元收购国外两家血液制品企业,成为国内医药行业最大并购案,引发市场关注。

值得注意的是,在约391亿元收购价的背后,上海莱士自身的总资产仅为115亿元。对于这样的蛇吞象式并购,业内人士指出,在业绩下滑、投资失败的背景下,此次“回归主业”对目前的上海莱士来说至关重要。

收购意在回归主业

11月22日晚间,上海莱士发布公告称,称拟通过发行股份及/或支付现金的方式分别作价约5.89亿欧元(折合约 48 亿元人民币)、50亿美元(折合约 343 亿元人民币)并购德国Biotest AG公司(以下简称Biotest)和Grifols Diagnostic Solutions Inc。(以下简称GDS)100%的股份。

公开资料显示,上海莱士的主营业务为生产和销售血液制品,主要产品为人血白蛋白、静注人免疫球蛋白、特免类、凝血因子类产品等,是目前中国最大的血液制品生产企业之一。

针对此次拟并购的两个标的公司的主营业务情况,上海莱士在公告中介绍称,Biotest拥有包括人血白蛋白、免疫球蛋白和凝血因子三大类产品,其中富含IgM的免疫球蛋白产品(Pentaglobin)为全球独家产品,用于细菌性感染、免疫功能抑制和急性继发性抗体缺乏综合征,而Biotest拥有的皮下注射免疫球蛋白、凝血因子IX、凝血因X、富含IgM的免疫球蛋白等品种的研发和生产技术,目前在国内尚属空白。

而上海莱士此次拟收购的另一标的公司GDS是全球领先的血液检测设备制造商,其主要业务是输血医疗中的核酸检测、免疫抗原和血型检测。公司在公告中表示,此次收购Biotest将加强中国血液制品企业与国际领先企业的交流互动,有利于推动产业升级和行业生态的健康发展。而与GDS的重组,将提升公司在血液检测市场方面的实力与行业知名度,同时也能弥补国内血液检测市场产品品类较少,技术能力不高的不足。

上海莱士表示,通过上述两笔收购,公司将投资重点回归血液制品主业。

主营业务并不乐观

不过,中新经纬客户端查阅公告发现,豪掷巨资重返主业的上海莱士,其主营业务似乎并不乐观。

2014年至2016年,上海莱士营业收入及毛利润增速逐年放缓,2017年甚至出现了负增长。2018年1-9月,上海莱士毛利润金额约为5.35亿元,较上年同期减少3.99亿元,同比下滑42.72%,实现的利润金额(营业收入-营业总成本)约为4.76亿元。而上年同期,上海莱士营业收入与营业总成本差额为5.83亿元。以此计算,2018年1-9月,上海莱士营收与总成本差额同比减少1.07亿元,同比下滑18.35%。

上海莱士营业收入 数据来源:wind

从现金流量看,2016年和2017年,上海莱士经营活动产生的现金流量净额占扣非后净利润的比重分别约为70.97%和43.09%。2015年,上海莱士的现金流占比为111.73%。

一位业内投资人士告诉中新经纬客户端,如果现金流净额低于同期净利润水平,即便公司账面总资产大于公司负债额度,那么公司可用于偿还借款的银行存款和货币资金依旧可能不足。在这种情况下,如果还伴随着应收账款大幅增加或预收账款大幅减少的情况,就间接说明公司资金紧张,前景不容乐观。

此外,中新经纬客户端查阅上海莱士公告发现,自2016年起,上海莱士的应收账款就在迅速增长。公开资料显示,2016年、2017年和2018年1-9月,上海莱士的应收账款分别约为3.65亿元、9.57亿元和10.14亿元,占同期营业收入比重分别为15.69%、49.67%和71.99%。

上海莱士资产负债表 数据来源:wind

而从其他同行业血制品上市公司的情况来看,截至2017年,华兰生物和博雅生物应收账款账面价值占同期营业收入的比重分别为32.86%和19.78%;天坛生物的应收账款仅为2.6万元,公司应收票据占营收比重约为12.18%。

投资踩雷导致业绩下滑

在一些业内人士看来,曾经凭借着“不务正业”的投资斩获“股神”称号的上海莱士,此次通过收购回归主业或许与其投资失败有关。

从10月28日上海莱士发布的三季报数据来看,公司前三季度实现营收14.09亿元,同比下滑3.99%;归属于上市公司股东净利润亏损为12.93亿元,同比下滑237.51%。上海莱士称,公司净利润亏损归因于资本市场波动,公司证券投资产生较大损失。从公告来看,2018年1-9月,上海莱士投资收益亏损11.25亿元,同比减少385.64%。

根据披露的证券投资情况,公司近年来投资盈亏主要源于万丰奥威和兴源环境两只股票。2015年1月,上海莱士以26.10元/股的均价通过深交所大宗交易系统购入万丰奥威股票1900万股,耗资4.96亿元;2016年2月,又以27.97元/股的均价购入233万股万丰奥威股票,花费6504万元。

2016年10月25日、26日,上海莱士分别卖出万丰奥威3000万股和1700万股,获益6.68亿元。同时,公司还通过资管计划和信托计划间接买入的兴源环境,总共获利2.8亿元左右。

2015年及2016年,上海莱士净利分别为16.13亿元、14.42亿元,其中投资收益分别高达8.29亿元、8.75亿元。与此同时,上海莱士将股价从2012年底1.77元/股做到了2015年底的26.59元/股,市值飙升到1321亿元,稳坐当年医药行业市值老大。

尝到甜头的上海莱士继续在投资上加码,2016年公司将风险投资额度大幅提高到40亿元,使用期限由原来的2年调整为3年;2017年,再出资2.5亿及1.8亿认购两个信托计划,分别购入万丰奥威2295万股和兴源环境1258万股,均价分别为15.9元/股及25.8元/股。

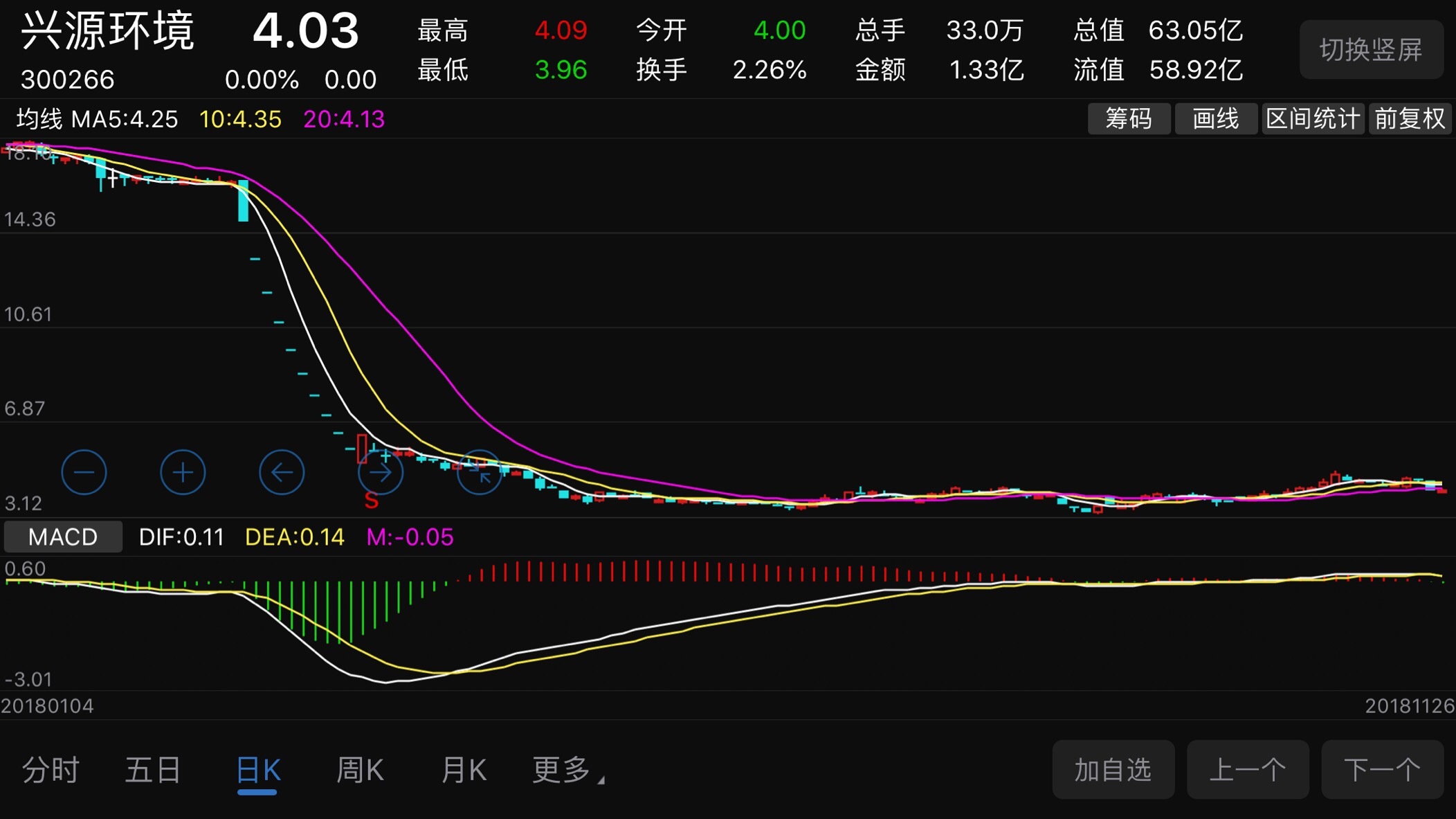

然而,进入2018年后,股市行情急转直下。兴源环境先是迎来了停牌后的九跌停,后公司董事长辞职,控股股东兴源控股质押股份触及平仓线被部分强平。11月26日,兴源环境报收4.03元/股,自7月2日复牌以来,股价累计下跌近七成。

兴源环境11月26日股价数据来源:东方财富

无独有偶,万丰奥威同样遭遇暴跌,上海莱士连续补仓近2亿元,截至11月26日,万丰奥威报收7.60元/股。

万丰奥威11月26日股价 数据来源:东方财富

针对2018年1-9月的证券投资情况,上海莱士在公告中进行了专项说明。公告称,拟计划未来不再增加新的证券投资,原有的证券投资也将在未来适当的时机逐步实现退出。

不过,在一些业内人士看来,投资失败后的上海莱士,终于想到了将“公司的战略和发展聚焦于血液制品主营业务的深耕”,只是不知此时回头是否为时已晚。(中新经纬APP)

声明:转载上述内容属于广告或出于传递更多信息之目的,不代表东方财经网的观点。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自负。